Buenas pessoal, primeiramente

quero desejar um ano de 2017 repleto de realizações para todos que acompanham

este humilde blog.

Por motivos de feriadão

prolongado no escritório acabei adiando para hoje o balanço de dezembro e

também de 2016. Seguindo a mesma regra do ultimo post, onde abrangeu um

detalhamento maior das receitas e despesas, hoje vou detalhar um pouco mais o

patrimônio, onde tenho investido, onde pretendo investir em 2017, rendimentos,

rentabilidades, projeções e expectativas para este ano que se inicia.

Sem mais delongas vamos ao que

interessa:

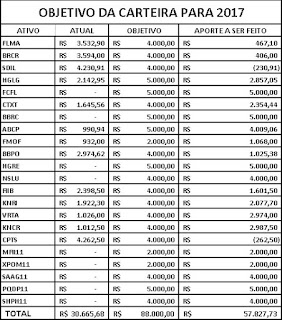

Carteira atual e projeção para 2017

Nesta tabela encontram-se os

ativos que receberam aporte neste primeiro ano de investimentos

Nesta tabela encontram-se os

ativos que receberam aporte neste primeiro ano de investimentos

Resumindo:

Ativo: Fundos que compõem ou irão compor a carteira para este ano;

Atual: Ativos que receberam aporte em 2016 (valor sem variação

positiva ou negativa da cota, apenas valor investido).

Objetivo: Projeção de aportes para cada ativo em 2017. SDIL e CPTS

já estão fechados para aportes.

Aporte a ser feito: Valor a ser aportado em cada ativo em 2017.

Alocação Atual e pretendida para 2017 por seguimento:

Em 2016 houve uma grande

concentração em lajes corporativas. Para 2017 vou diversificar os segmentos,

entrando nos segmentos de incorporação e hospitais, por exemplo.

Rentabilidade 2016 segundo planilha do Além da Poupança

Este mês de dezembro tivemos uma

leve recuperação no IFIX e consequentemente na carteira, que subiu 2,54%. Fecho

o ano de 2016 com 13,80% de rentabilidade acumulada.

O aporte deste mês englobou

salário + parte de 13º.

Este foi o principal motivo por

não ter atingido a marca de 40K investidos este ano em FIIs. Por outro lado,

negociei o saldo devedor com os tomadores de empréstimos e sigo recebendo em

2017 com as devidas atualizações. Como o principal empréstimo era pra quitação

em uma única parcela e recebia apenas os juros durante o mês, e com a

negociação vou passar a receber saldo + correção mensalmente, os aportes

deverão ser turbinados nos próximos meses (excluindo janeiro).

Carteira Consolidada 2016 Fundos Imobiliários

Percebe-se uma alta concentração

em poucos ativos em 2016, boa parte por conta da valorização de alguns ativos

como SDIL11 (+29%). Neste ano vai haver uma diluição para que nem um ativo

isoladamente represente percentual significativo da carteira.

Rendimentos recebidos em 2016

Tabelinha demonstrativa dos

rendimentos recebidos no ano passado. Se tem algo que me motiva, com certeza é

está tabela hehe.

Evolução Patrimonial Objetivo e Alcançada 2016/2017

Comentários: Este ano de 2016 foi

um ano de mudanças para mim, ano no qual iniciei meus estudos e investimentos

em FIIs, ano que comecei a controlar mais os gastos e planejar os objetivos visando

um futuro mais tranquilo financeiramente.

Sei que este ano (2016) foi muito difícil para muitas pessoas. Muitas

perderam o emprego, tiveram seus salários parcelados, tiveram que fechar seus

negócios, se desfazer de bens entre outros percalços, mas eu não tenho o que

reclamar. Continuo com muito trabalho (motivo pelo qual tenho participado pouco

nos blogs dos companheiros, me desculpem), média salarial continua estável, um

patrimônio bom para menos de um ano de investimentos, saúde muito boa e

perspectivas boas para 2017. Neste ano meu foco continua no aumento da renda

passiva. Com a paralisação da construção da minha casa, pretendo manter aportes

constantes e parrudos o ano todo, com exceção de janeiro, mês no qual terei a

ultima grande prestação da obra. Com isso pretendo atingir no fim deste ano

uma renda passiva que pague no mínimo 50% das minhas despesas, calculo cerca de

700,00/mês nos patamares atuais, e patrimônio de 90.000,00 investidos em Fundos Imobiliários.

Desejo a todos bons investimentos neste ano que se inicia!

Abraço!

ATENÇÃO: ESSE BLOG NÃO TEM CERTIFICAÇÃO PARA ANÁLISE DE VALORES MOBILIÁRIOS, NÃO OFERECE CONSULTORIA DE INVESTIMENTO E NEM ANÁLISE. TRATA-SE APENAS DE UM DIÁRIO DE UM INVESTIDOR AMADOR.

Boa VF! Bem explicado seu fechamento e metas. Boa sorte em 2017

ResponderExcluirRumo a IF

Forte abraço

Obrigado Marujo! Vou tentar fazer este fechamento mais detalhado a cada 6 meses.

Excluirabraço!

Buenas, Gaúcho! Parabéns pela evolução de 2016 e desejo sucesso em 2017!

ResponderExcluirAbraço!

Muito obrigado IV. Fui te procurar no blogroll e vi que vc não estava, me desculpe.

ExcluirSeguimos firme nos objetivos em 2017. Ótimo ano para você, abraço!

Seu ano foi muito bom e torço pra q 2017 seja ainda melhor, estou acompanhando sua jornada, Abraço!

ResponderExcluirMuito obrigado micro- que 2017 supere nossas expectativas positivas. Te add no blogroll (achei que estivesse, desculpe pelo engano). Um ótimo ano para você.

Excluirabraço!

Boa gaudério, fechou 2016 muito bem... Meta arrojada para 2017, mas acho que você consegue, com foco e disciplina!

ResponderExcluirValor de R$ 1482,51 adicionado na tabela provisória do ranking de dezembro! Abraços!

Fala Living, um ótimo ano de 2017 pra você! Essa meta depende de no mínimo tudo permanecer igual a 2016( salário+bônus+empréstimos). Agora é baixar a cabeça e trabalhar hehehe

ExcluirAbraço!

Muito Bom! Parabéns pelas conquistas.

ResponderExcluirEstou estudando os FIIs e tenho uma dúvida...

Como vc chegou nessa carteira? Ou seja, como escolheu os FIIs? Quais critérios levou em consideração?

Abs

Muito bem PF, vai gostar desse investimento!

ExcluirLevo em consideração alguns critérios:

Qualidade dos imóveis (ex. BRCR, KNRI, HGLG, HGRE, BBRC,)

Localização (foco em imóveis em SP)

Contratos/Inquilinos (BBPO, BBRC, SAAG, NSLU, XPOM)

Fundos de CRIs (KNRC e VRTA pela diversificação e qualidade dos papéis e CPTS pelo retorno em ativos mais arriscados)

Shoppings (ABCP, SHPH, PQDP, empreendimentos bem maduros, baixo índice de vacância e localização privilegiada)

Compra de vacância ( fmof- tem um artigo no blog explicando a decisão)

Diversificação (MFII, XPOM, FLMA)

Vários fatores são levados em conta em cada ativo (principalmente em fundos de tijolos) mas os com maior peso sem dúvida é a qualidade e localização dos imóveis. Quem não quer ser dono de imóveis atrativos e bem localizados quando se pensa em alugar?

Boa sorte nos estudos, na blogosfera mesmo você encontra ótimos blogs com conteúdo rico e muito bem explicado.

Abraço!

Bons rendimentos ViverDeFii, você está estimando que receberá quanto de aluguel mensal quando chegar ao seu objetivo?

ResponderExcluirBuenas Baiano, obrigado pela visita!

ExcluirNão tenho foco em parar de trabalhar tão cedo, gosto do que faço e pretendo trabalhar no mínimo mais uns 20 anos. Por isso a meta principal é garantir o pagamento das despesas com rendimentos integralmente caso algo mude no lado profissional. Depois de alcançado este objetivo, acredito que vou buscando "dobrar a meta" hehehe pra poder ter segurança e ir aumentando a qualidade de vida.

Hoje acredito que eu viveria bem com rendimentos na casa de 10k/mês. Talvez seja essa a meta final a ser buscada nos próximos anos com as devidas atualizações claro.

abraço!

OI VF,

ResponderExcluirEstou pesquisando sobre montagem de carteira de FIIs e encontrei esse seu post.

Não sei se você já explicou isso antes, mas como você definiu a alocação pretendida por segmento?

Você procura destinar mais recursos para os seguimentos menos voláteis? Ou mais para aqueles com maior DY?

Abraço.

Complementando a pergunta,

ResponderExcluirMinha dúvida não é no sentido do que faz você escolher um fundo ao invés do outro dentro do mesmo setor, como você respondeu nos comentários.

Queria saber como e por que você definiu, por exemplo, R$ 19 mil para escritórios e só R$ 4 mil para hospitais.

Abraço.

Olá KB!

Excluir1º ponto: levo muito em consideração a diversificação. Em um fundo como BRCR ou KNRI a diversificação em imóveis, setores, inquilinos e região é muito grande. Quase todos os fundos de escritórios por exemplo são multi-multi o que dilui os riscos. No caso de hospitais (se aplica também a FCFL) temos apenas 1 imóvel locado para 1 empresa. Por mais que os contratos sejam bem amarrados, não me sinto confortável em expor grande parte do capital, visto que, no caso do NSLU tivemos recentemente uma revisão dos aluguéis negativa.

2º ponto: as lajes estão passando por um período difícil por conta da economia, muitas vacâncias, revisionais e inadimplências. Por outro lado, por estarem localizados em regiões estratégicas, tem um bom valor de locação, grande procura e por isso costumam entregar um DY maior (em momentos menos conturbados). Resumindo, maior risco=maior retorno.

3º ponto: Escritórios, shoppings e até mesmo agências tem uma absorção mais rápida, por conta principalmente de suas localizações, com a opção de liberdade na questão de espaço (atendem a diferentes necessidades). Já um Hospital ou mesmo uma universidade já não tem tantas opções, o que por um lado trás segurança na hora de permanência do inquilino, mas por outro, dificulta a busca por novos inquilinos no caso de termino de contrato.

Talvez, se daqui um tempo tivermos mais opções nesses setores, venha ser uma boa ideia aumentar a exposição.

Espero ter respondido mas qualquer duvida fico a disposição p ajudar. Abraço

Este comentário foi removido pelo autor.

ExcluirObrigado pela explicação Gaúcho,

ExcluirPelo jeito é um trabalho minucioso escolher FII.

Esse KNRI, por exemplo, está com um yield de menos de 8% agora.

Vi também alguns FIIS de shoppings de São Paulo com rendimentos baixíssimos.

Abraço.

Esse é o custo por correr um menor risco nos casos dos shoppings. menor risco = menor retorno.

ExcluirNo caso do KNRI, apenas está refletindo o momento da economia. Poderia estar bem pior este retorno caso parecem de distribuir saldo de caixa.

Agora 8% a.a pode não ser algo tão ruim visto que os contratos de aluguel repõem a inflação, ou seja, esse retorno é liquido, bem diferente de um CDB por exemplo, atualmente pagando em torno de 13% mas com desconto de 20% de IR e 7% de inflação.

Abraço KB!